Benoit Anne / Bild: MFS Investment Management

Immer wieder sind Anleger von Ängsten geplagt. Die neue Angst von Anleiheninvestoren dürfte die FIFOMO sein – die Fixed Income Fear of Missing Out. Aber das ist gut. Da die Konjunktur echte Fortschritte gemacht hat, die Notenbanken Zinssenkungen in Aussicht stellen und die Bewertungen günstig sind, könnte jetzt viel für größere Anleihenpositionen sprechen.

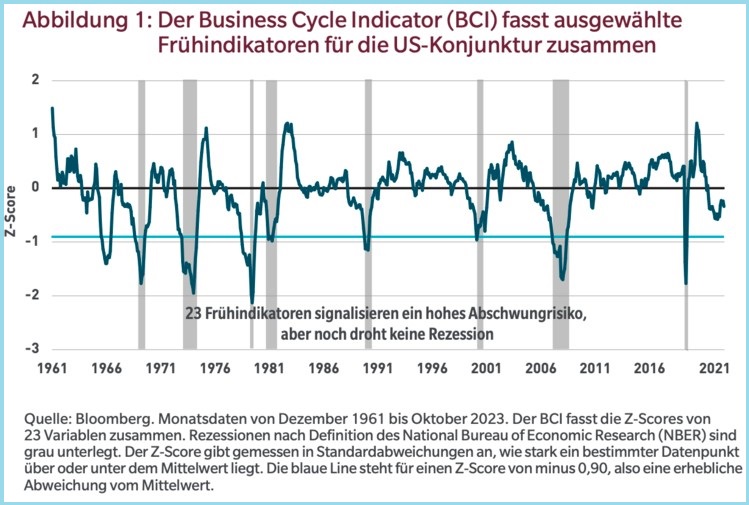

Kommt jetzt Goldilocks? In den USA scheint das Rezessionsrisiko nachgelassen zu haben, vor allem wegen des stabilen Konsums und der guten Fundamentaldaten amerikanischer Unternehmen. Die US-Konjunktur lässt zwar nach, aber nicht so stark, dass man wirklich eine Rezession fürchten muss. Unser Konjunkturindikator signalisiert zwar einen möglichen Abschwung, aber keinen drohenden Einbruch (Abbildung 1). Auch die Preisstabilität macht Fortschritte. In einem Jahr könnte der PCE-Kernindex, der wichtigste Inflationsindikator der Fed, wieder bei etwa 2 Prozent liegen. Vor allem aber stellt die Notenbank ein Ende der Zinserhöhungen in Aussicht. Vorbei wären dann die Zeiten, in denen man die Geldpolitik fürchten muss. Für Anleihen kann das nur gut sein.

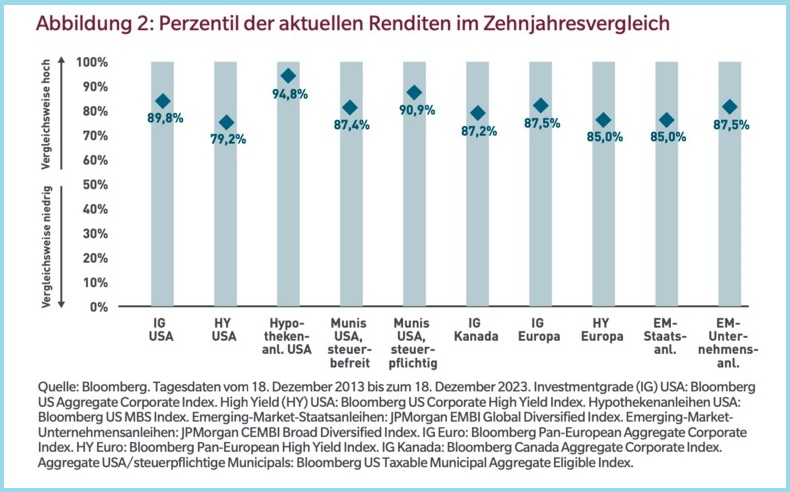

Anleihen bleiben attraktiv bewertet: Für langfristige Investoren scheinen sie uns zurzeit sehr interessant. Selbst nach der jüngsten Kursrallye sind ihre Erträge im Vergangenheitsvergleich attraktiv. Die Renditen sind so hoch wie nur selten in den letzten zehn Jahren; in den meisten Marktsegmenten liegen sie in einem hohen 80er- oder 90er-Perzentil (Abbildung 2). Natürlich scheinen die Credit Spreads bisweilen niedrig, aber wichtig für den Ertrag sind die Gesamtrenditen, die auch den risikolosen Zins enthalten. Und die Streuung der Spreads bietet Chancen für aktive Assetmanager, die Bewertungsdifferenzen nutzen wollen.

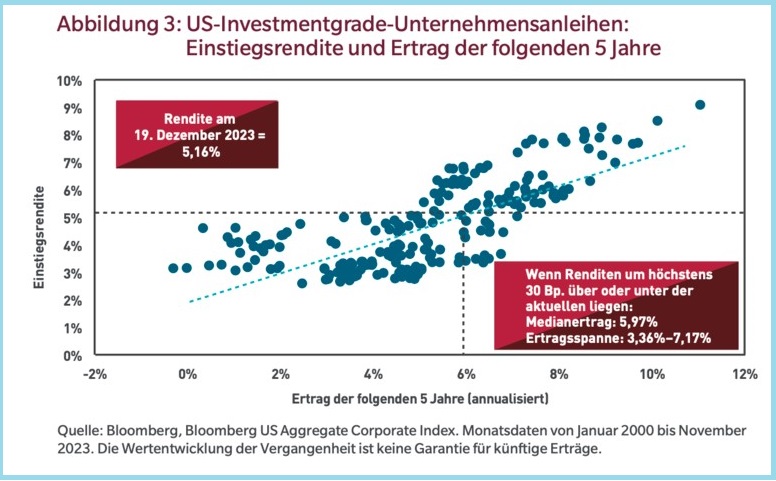

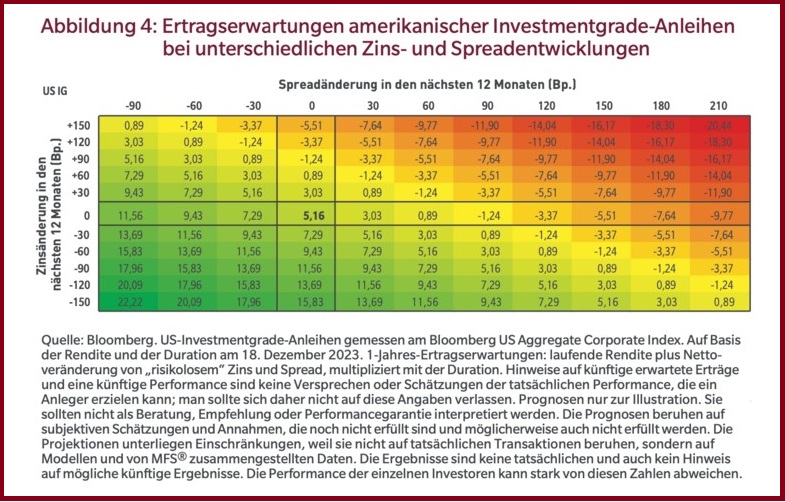

Bei Anleihen zählt der Einstiegszeitpunkt. Durch die derzeit attraktiven Renditen hat sich der Ertragsausblick deutlich verbessert. Schon oft folgten auf Einstiegsrenditen wie heute ordentliche Erträge: Bei einer Einstiegsrendite von 5,16 Prozent (±30 Basispunkte) hat man mit amerikanischen Investmentgrade-Anleihen in den folgenden fünf Jahren im Median 5,97 Prozent verdient, mit Erträgen zwischen 3,36 Prozent und 7,17 Prozent (Abbildung 3). Gut ist auch, dass wichtige Notenbanken die Zinsen senken wollen. Abbildung 4 zeigt am Beispiel amerikanischer Investmentgrade-Titel, dass höhere Erträge deshalb wahrscheinlicher geworden sind. Bei einer Einstiegsrendite von 5,16 Prozent (und unter der Annahme, dass sich die Spreads im nächsten Jahr nicht ändern und das Zinsniveau um 60 Basispunkte fällt) sind 9,43 Prozent Jahresertrag möglich. Der hypothetische Einjahresertrag entspricht der Einstiegsrendite abzüglich des Produkts aus Renditeänderung (kombinierte Änderung von risikolosem Zins und Spread) und Indexduration. Bei einer Einstiegsrendite von 6 Prozent und einer Indexduration von 7 würde ein Zins- und Spreadrückgang von zusammen 50 Basispunkten im kommenden Jahr zur Folge haben, dass man mit einem Einjahresertrag von etwa 9,5 Prozent rechnen kann (6 Prozent - (-0,50 Prozent x 7)).

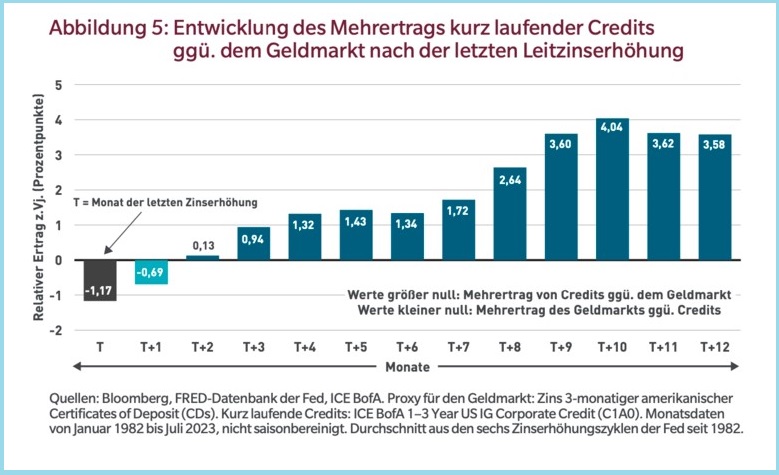

Vielleicht sollte man jetzt vom Geldmarkt wieder in Anleihen umschichten. Wenn Anleger Risiken meiden wollen, investieren sie meist viel am Geldmarkt. Das gilt vor allem nach den beiden letzten schwierigen Jahren. So oder so befinden wir uns an einem wichtigen Wendepunkt. Meist fallen Geldmarktanlagen unmittelbar nach dem Leitzinsmaximum der Notenbank hinter Credits zurück. Genau hier stehen wir jetzt (Abbildung 5). In nächster Zeit dürften Mehrerträge von Geldmarktanlagen gegenüber Credits sehr viel unwahrscheinlicher werden, zumal mit Leitzinssenkungen zu rechnen ist.

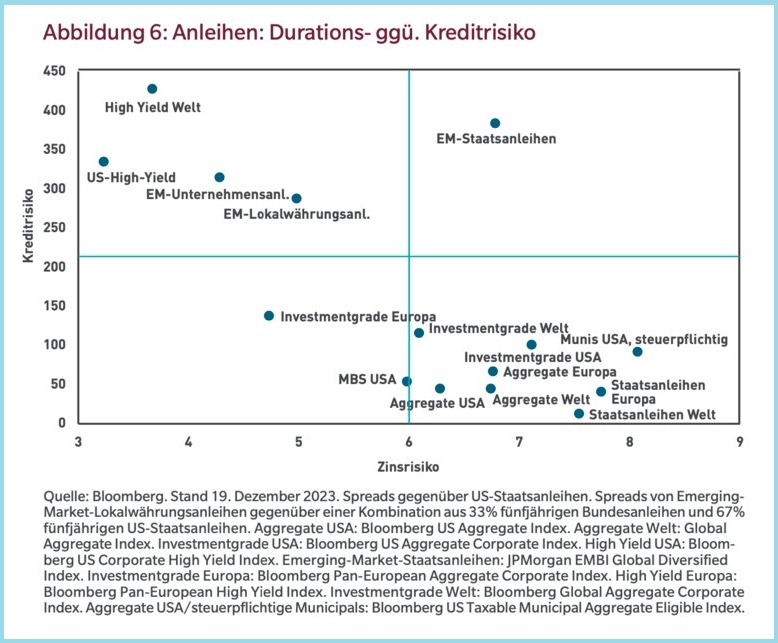

Wir halten Anleihen zurzeit für sehr aussichtsreich: Die Anleihenmärkte haben zurzeit wirklich jedem etwas zu bieten, unabhängig von Risikobereitschaft, Anlagezielen oder anderen Überlegungen. Natürlich haben Anleihen sowohl Durations- als auch Kreditrisiken. Deren Kombination unterscheidet sich von Marktsegment zu Marktsegment, was zu einer Vielzahl von Möglichkeiten führt (Abbildung 6). Zurzeit sind wir sowohl für das Durations- als auch für das Kreditrisiko optimistisch, weshalb wir eher risikoreichere Segmente bevorzugen, vor allem Emerging-Market-Titel und europäische High-Yield-Anleihen. Diese Einschätzung beruht auf unserem optimistischeren Konjunkturausblick und den attraktiven Einstiegsrenditen.

Alles in allem halten wir Anleihen wieder für eine attraktive Assetklasse, zumal die Rezessionsrisiken nachgelassen haben und die Bewertungen im Vergangenheitsvergleich attraktiv sind.