Charles Sanford und Stephen Ehrenberg / Bild: Barings

Trotz erhöhter Risiken werden Investment-Grade-Anleihen weiterhin von einer sich verbessernden Wirtschaft und robusten Fundamentaldaten der Unternehmen unterstützt.

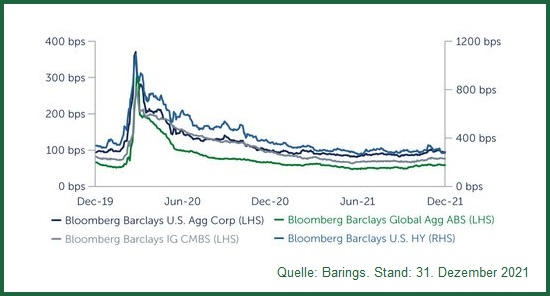

Die Investment-Grade-Märkte erlebten im vierten Quartal eine erhöhte Volatilität, da die Anleger mit einer Reihe von Bedenken konfrontiert waren: Von der Omikron-Variante bis hin zur Ankündigung der US-Notenbank (Fed), dass sie ihr Programm zum Ankauf von Vermögenswerten schneller als erwartet zurückfahren würde. Doch es gab auch gute Nachrichten. Die meisten Unternehmen meldeten positive Ergebnisse für das dritte Quartal, wobei viele die Erwartungen übertrafen, während die Daten auch zeigten, dass die allgemeinen wirtschaftlichen Bedingungen ziemlich stark blieben. Dementsprechend lagen Investment-Grade-Unternehmensanleihen am Ende des vierten Quartals leicht im Plus und erzielten eine Rendite von 0,23 Prozent. Obwohl sich die Spreads bis zum Jahresende auf 92 Basispunkte ausweiteten, erscheinen sie im Vergleich zu historischen Werten immer noch eng.

Abbildung 1:Investment Grade: Spreads bleiben historisch eng

Verbesserte Fundamentaldaten

Trotz der erhöhten Risiken, denen die Anlageklasse ausgesetzt ist, bleibt die fundamentale Basis solide. Bei vielen Unternehmen liegen die Erträge und das EBITDA über dem Niveau von vor COVID-19. Im Jahresvergleich stiegen die durchschnittlichen Erträge des US IG-Unternehmensuniversums um 12 Prozent, und das EBITDA erhöhte sich um fast 19 Prozent. Auch die Margen der Unternehmen haben sich verbessert. Auch wenn eine gewisse Besorgnis über die Auswirkungen der Inflation besteht, waren die Unternehmen generell in der Lage, diese höheren Kosten an die Kunden weiterzugeben – wenn auch in unterschiedlichem Maße, je nach Unternehmen und Sektor. Gleichzeitig bauen Emittenten in allen Bereichen ihre Schulden weiter ab. Nach einem Höchststand beim 3,3-fachen im dritten Quartal 2020 ging der Bruttoverschuldungsgrad im dritten Quartal 2021 auf das 2,9-fache zurück – auf das gleiche Niveau wie zum Jahresende 2019.

Aus technischer Sicht testete die robuste Neuemission zu Beginn des Quartals weiterhin die Tiefe der Käufernachfrage, die stark blieb, bevor die Emissionstätigkeit in den letzten Wochen des Jahres nachließ. Nachdem die Mittelzuflüsse während des größten Teils des Jahres positiv blieben, waren sie gegen Ende 2021 eher uneinheitlich. Da jedoch in diesem Jahr Zinserhöhungen anstehen, werden wir wohl eine Rückkehr der ausländischen Nachfrage nach US-Unternehmensanleihen erleben.

Energieunternehmen, EMD- und ESG-Anleihen

Ein besonderer Bereich sind Unternehmen, die von High Yield auf Investment Grade hochgestuft werden: Nachdem eine Reihe von Unternehmen aufgrund der Pandemie im letzten Jahr herabgestuft wurde, haben einige von ihnen ganz wesentliche Schritte unternommen, um ihren Verschuldungsgrad zu senken und scheinen nun ein Comeback zu schaffen. Wir gehen davon aus, dass in den kommenden Monaten weitere dieser sogenannten “Rising Stars“ auftauchen werden.

Wir sehen etwa spannende Titel im Energie- und Rohstoffbereich, wo viele Anbieter von höheren Rohstoffpreisen und verbesserten Margen profitiert haben. Die Rohstoffunternehmen waren sehr diszipliniert bei ihren Investitionsausgaben, die in den letzten Monaten zurückgegangen sind. Andererseits sind die Investitionsausgaben der Nicht-Rohstoffunternehmen sogar um 8 Prozent gestiegen, was darauf hindeutet, dass diese Unternehmen die Lohninflation und die Warenknappheit kompensieren. Wir bevorzugen auch weiterhin den Finanzsektor: Wir sehen Chancen in der Versicherungsbranche, insbesondere bei Lebensversicherern sowie Schaden- und Unfallversicherern, ebenso bei Banken, die unserer Meinung nach in guter finanzieller Verfassung sind.

Im aktuellen Niedrigzinsumfeld und angesichts der für dieses Jahr erwarteten Zinserhöhungen bietet es sich auch an, über die traditionellen Investment-Grade-Unternehmensanleihen hinauszugehen. So bieten beispielsweise Collateralized Loan Obligations (CLOs) aufgrund ihrer variablen Kupons einen eingebauten Schutz vor dem Zinsrisiko, zusätzlich zu Diversifizierungsvorteilen und starkem strukturellen Schutz. Wir sehen auch ausgewählte Chancen im Bereich der Schwellenländeranleihen, deren Duration kürzer ist als die von Unternehmen aus Industrieländern und die angesichts der besonderen Risiken in den Schwellenländern tendenziell breiter gehandelt werden.

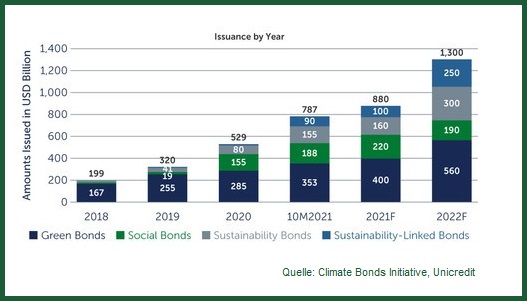

Wir gehen davon aus, dass die Emission von ESG-Anleihen gegenüber dem Jahr 2021 weiter zunehmen wird und in diesem Jahr die Marke von 1,3 Billionen US-Dollar überschreiten könnte. Da Umwelt-, Sozial- und Governance-Kennzahlen für Investment-Grade-Unternehmen in der Regel allgemein verfügbar und ziemlich umfassend sind, erwarten wir auch eine Zunahme des Angebots an ESG-Anleihen mit Investment-Grade-Rating. Da die Emission von ESG-Anleihen weiter zunehmen wird, werden Manager, die die ESG-Analyse vollständig in ihren Anlageprozess integrieren und in der Lage sind, ESG-Berichterstattung auf Portfolioebene vorzuweisen, wahrscheinlich im Vorteil sein.

Abbildung 2: ESG-Anleiheemissionen könnten 2022 eine Billion Dollar erreichen

Blick in die Zukunft

Mit Blick auf die kommenden Monate stehen die Zinsen sicherlich weiterhin im Vordergrund. Auch wenn dies für Investment-Grade -Unternehmen kurzfristig schmerzhaft sein kann, wären höhere Zinsen auf längere Sicht nicht unbedingt ein unerwünschtes Ereignis. In einer Welt ohne Renditen und mit Investment-Grade-Spreads, die sich auf historisch engen Niveaus bewegen, sind einige große institutionelle Anleger gezwungen, Allokationen in Anlageklassen mit niedrigerem Rating und höherer Rendite zu erwägen. Höhere Zinsen und eine Ausweitung der Spreads auf ein eher durchschnittliches Niveau könnten einen Teil dieser Nachfrage zurückbringen.

Vor diesem Hintergrund sind wir der Meinung, dass Strategien mit kurzen Laufzeiten sowie Multi-Credit-Strategien, die in das gesamte Investment-Grade-Universum investieren können, Vorteile bieten. Multi-Credit-Strategien sind benchmark-unabhängig. Das bedeutet, die Manager haben die Flexibilität, den weltweit besten relativen Wert über Anlageklassen, Sektoren und Regionen hinweg zu verfolgen – was zu einem diversifizierten Ansatz führt, der im Laufe der Zeit potenziell attraktivere risikobereinigte Renditen erzielen kann.

Charles Sanford ist Leiter der Investment Grade Corporate Credit Group und

Stephen Ehrenberg Portfoliomanager in der Investment Grade Fixed Income Group von

Barings. Steve ist seit 2002 in der Branche tätig. Seine Erfahrung umfasst das Portfoliomanagement und die Kreditanalyse für Investment-Grade- sowie High-Yield-Unternehmenskredite. Steve hat einen B.S. in Maschinenbau von der United States Military Academy in West Point (Phi Beta Kappa), einen M.B.A. von der University of Michigan Business School (Hohe Auszeichnung) und ist Mitglied des CFA Institute. Charles ist für das Portfoliomanagement der Multi-Asset-Mandate für Versicherungskunden sowie Investment-Grade-Strategien für Unternehmensanleihen verantwortlich. Er ist seit 1994 in der Branche tätig. Charles kam 2004 als Kreditanalyst zum Unternehmen und deckte mehrere Sektoren, darunter Lebensmittel/Getränke, Chemikalien und Einzelhandel, ab. Seit 2006 ist er als Portfoliomanager tätig. Davor arbeitete er bei Booz, Allen and Hamilton als Unternehmensberater und bei Bell South, wo er mit Fusionen und Übernahmen sowie internen Beratungsprojekten betraut war. Charles hat einen B.A. des Amherst College und einen M.B.A. der Harvard Business School.