Sophia Wurm / Bild: SPDR ETFs Deutschland

Während sich US-Treasuries in den kommenden Monaten durchaus erholen könnten, sehen wir bei US-Investment-Grade-Anleihen ein größeres Potenzial für einen Aufschwung. Darüber hinaus kann der Zugang zu diesem Bereich des Rentenmarktes durch einen erstklassigen ESG-Ansatz Anlegern einen gewissen Schutz bieten, falls es zu weiteren Marktstörungen kommt.

Nach einem harten ersten Quartal: Mögliche Erholung steht an

Anleger in festverzinslichen Wertpapieren hatten ein hartes erstes Quartal, in dem die Renditen 10-jähriger US-Staatsanleihen um mehr als 80 Basispunkte stiegen. Diese Entwicklung war so aggressiv, dass sie auch die meisten anderen festverzinslichen Anlagen in Mitleidenschaft zog. Die Frage, die sich nun stellt, ist, ob es zu einer Wiederholung des letzten Jahres kommt oder der Markt weiter abrutscht. Damals gingen die Treasury-Renditen in den vier Monaten nach dem ersten Quartal zurück. Im Straffungszyklus 2015-2018 der US-Notenbank (Fed) erreichten die Renditen kurz vor der letzten Straffung ihren Höhepunkt, was darauf hindeutet, dass die Renditen weiter steigen müssen. In diesem Fall wurde der Anstieg der Renditen jedoch von mehreren starken gegenläufigen Erholungen unterbrochen.

Die aggressive Art des Ausverkaufs hat den impliziten 1-Jahres-Treasury-Satz in einem Jahr in die Nähe von 3 Prozent getrieben. Das liegt deutlich über dem Median des Punktdiagramms der Fed, in dem die Notenbankgouverneure einen Anstieg der Zentralbankzinsen erwarten (2,5 Prozent). Da der Markt der Fed so weit vorausgeeilt ist, könnte es zu Beginn des zweiten Quartals durchaus zu einer Konsolidierung oder möglicherweise zu einem Wiederanstieg der Preise kommen. Unserer Meinung nach ist das Potenzial für eine Erholung jedoch eher bei US-Investment-Grade-Anleihen gegeben als bei Staatsanleihen. Wir sehen 4 wichtige Überlegungen.

#Investment-Grade-Anleihen oder Staatsanleihen

- Ausmaß des Ausverkaufs. Der Ausverkauf im ersten Quartal war bei Anleihen größer: Der Bloomberg US Corporate Index verzeichnete bis zum 30. März 2022 eine Rendite von -7,79 Prozent gegenüber -5,64 Prozent beim Bloomberg US Treasury Index. Das Ausmaß des Rückgangs ist zum Teil darauf zurückzuführen, dass die Duration des Unternehmensindex mehr als 1,3 Jahre länger ist als die des Treasury-Index. Im Falle einer Erholung dürfte sich das jedoch zu Gunsten von Anleihen auswirken.

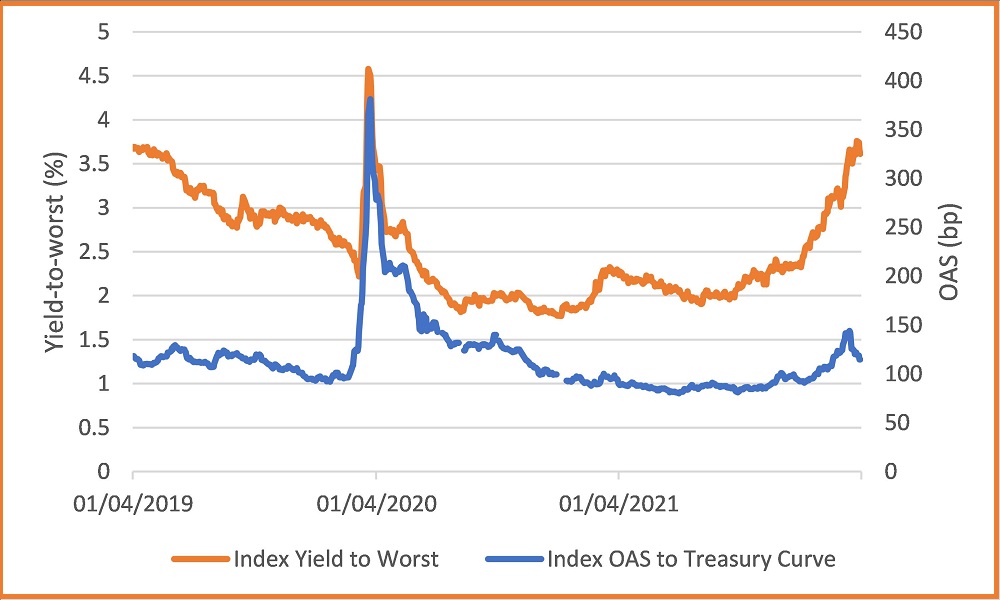

- Spread-Ausweitung. Die optionsbereinigten Spreads gegenüber Staatsanleihen weiteten sich um über 50 Basispunkte aus, bevor sie wieder zurückgingen. Sie haben sich zwar eingeengt, liegen aber immer noch über den Niveaus, die für die Dauer des Jahres 2021 gelten. Der Spread kann in der Tat als Puffer betrachtet werden und könnte sich weiter einengen, wenn der Treasury-Markt aufgrund starker Wirtschaftsdaten unter Druck bleibt. Alternativ könnten sich die Spreads bei nachlassenden US-Konjunkturdaten wieder ausweiten. Das könnte jedoch mit einem Rückgang der zugrunde liegenden Treasury-Renditen einhergehen, da der Markt eine Straffung der Fed-Politik auspreist.

- Berücksichtigung der Rendite. Der oben erwähnte Spread bietet Anlegern auch eine gewisse zusätzliche Rendite, da diese im schlechtesten Fall bei über 3,5 Prozent für den Bloomberg US Corporate Index liegt, gegenüber 2,4 Prozent für den Bloomberg US Treasury Index.

- Günstiges Umfeld. Im Unternehmenssektor gibt es kaum Anzeichen für finanzielle Notlagen. Das Wachstum bleibt stabil und die günstigen Finanzierungsbedingungen des Jahres 2021 haben es den Unternehmen ermöglicht, ihre Bilanzen zu stärken. Während das Verhältnis zwischen Herauf- und Herabstufungen bei nordamerikanischen IG-Unternehmen, die von Moody's bewertet werden, unter 1 gefallen ist, liegt es bei S&P zum ersten Mal seit dem 4. Quartal 2018 wieder bei über 3.

US-Investment-Grade-Anleihe-Renditen liegen über 3,5 Prozent, und die Spreads haben begonnen, sich wieder einzuengen

Quelle: Bloomberg Finance L.P., Stand: 30. März 2022. Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die zukünftige Wertentwicklung.

ESG-Schutz

Der Wiederanstieg der Energiepreise in Verbindung mit dem erneuten Interesse an Rüstungsunternehmen hat viele ESG-Strategien zu Beginn des Jahres 2022 benachteiligt. Der Bloomberg SASB US Corporate ESG Ex Controversies Select Index hat jedoch im Laufe des ersten Quartals eine relative Outperformance von 15 Basispunkten gegenüber seinem Mutterindex erzielt. Er hat auch andere US-Investment-Grade-Strategien deutlich übertroffen, wie z. B. den iBoxx USD Liquid Investment Grade Index, der im Quartal bei -8,5 Prozent lag, gegenüber -7,7 Prozent für den Bloomberg SASB US Corporate ESG Ex Controversies Select Index.

Einige der Screenings für den ESG-Index könnten die Performance im ersten Quartal etwas belastet haben. Allerdings deutet eine Attribution gegenüber dem übergeordneten Bloomberg US Corporate Total Return Index darauf hin, dass ein starker Beitrag zur Performance von der Wertpapierauswahl kam. Technologie, Kommunikation und nicht-zyklische Konsumgüter trugen jeweils etwa fünf Basispunkte zur Outperformance des ESG-Index bei.

Der Unterschied in der Performance zwischen dem Bloomberg SASB US Corporate ESG Ex Controversies Select Index und dem iBoxx USD Liquid Investment Grade Index war eher auf die Duration zurückzuführen. Diese machte 74 Basispunkte der Outperformance aus. Dennoch trug die Titelauswahl immer noch 18 Basispunkte zur Outperformance bei. Wobei die Sektoren Technologie und Kommunikation erneut die Haupttreiber der Indexperformance waren.

Mit anderen Worten: Auch wenn die ESG-Branche schwierige Zeiten durchlebt, kann der Fokus auf erstklassige Emittenten, den der Optimierungsprozess für die Bloomberg SASB Corporate ESG-Indizes bietet, immer noch eine Rolle dabei spielen, das Ausmaß des Kursverfalls zu verringern, wenn die Märkte eine deutliche Korrektur erfahren.

Da der EURUSD nicht mehr weit von seinen Tiefstständen aus dem Jahr 2020 entfernt ist, steht den in Europa ansässigen Anlegern, die sich über die Risiken eines USD-Verfalls Sorgen machen, auch eine EUR-abgesicherte Version des SPDR Bloomberg SASB U.S. Corporate ESG UCITS ETF zur Verfügung.

Wie man das Thema spielt:

Anleger, die in das ESG-Thema der Investment-Grade-Unternehmen investieren möchten, können dies mit SPDR ETFs tun, wie zum Beispiel.

SPDR Bloomberg SASB U.S. Corporate ESG UCITS ETF (Acc)