Eliézer Ndinga / Bild: 21Shares

Das dritte Quartal ist vorüber und brachte bedeutende Entwicklungen und Änderungen für die gesamte Kryptoindustrie. Dazu gehören die fortschreitende Etablierung von Ethereum-basierten DeFi-Applikationen, NFTs und Skalierbarkeitslösungen sowie der Erfolg der sogenannten „Ethereum-Killer“. Demgegenüber stehen das weiter um sich greifende Krypto-Verbot in der Volksrepublik China und in Zahlen und Ausmaß zunehmende Hacks im DeFi-Sektor. Insgesamt sind wir bei 21Shares dennoch positiv gestimmt, was das kommende Jahr angeht: Denn erst dann dürfte das volle Potential von DeFI und NFT freigesetzt werden.

NFTs, der Haupttreiber von Ether (ETH)

Der Sommer 2021 war von einem Paradigmenwechsel in Bezug auf den Einstieg in Kryptowährungen geprägt. Die vorherrschende Erfahrung in der Vergangenheit war, Bitcoin und Ether an zentralisierten Börsen zu kaufen und die Vermögenswerte auf Hardware-Wallets wie Ledger oder Trezor zu speichern. Das explosive Aufleben und die Anerkennung von krypto-nativen Kunstsammlungen und Spielen (NFTs) haben dieser Branche ein neues Gesicht gegeben und ein neues Publikum aus Illustratoren, Musikern, Spieleentwicklern, Fotografen und 3D-Künstlern angezogen. Es gab auch aufregende Integrationen und neue Marktplätze, die auf dem Markt verfügbar waren, wie der fraktionierte, demokratisierende Zugang zu den teuersten NFTs, indem es den Eigentümern ermöglicht wurde, einen Bruchteil ihres Kunstwerks zu einem günstigeren Preis zu verkaufen. TikTok hat eine auf Creator ausgerichtete NFT-Sammlung auf Immutable X, ein Marktplatz auf dem diese ihre besten Videos für ihre Fangemeinde zum Verkauf anbieten können, veröffentlicht. Somit werden mehr als eine Milliarde Nutzer in die NFT-Welt integriert werden. Der Erlös geht größtenteils direkt an die beteiligten Creator und NFT-Künstler und bietet TikTok- und NFT-Fans die Möglichkeit, die von ihnen geliebten Creator zu unterstützen.

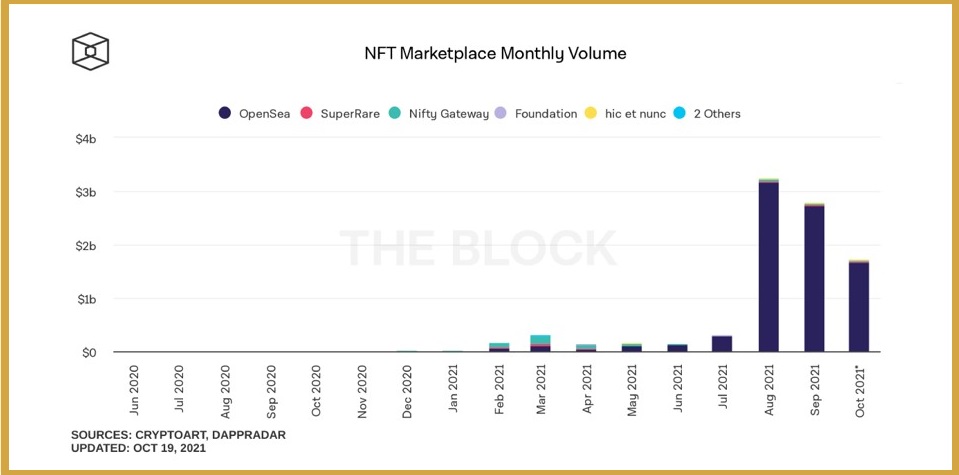

Auf der Nachfrageseite war der Kaufdruck für Ether unübertroffen und wurde von Newcomern vorangetrieben, um NFT-Sammlungen abzustauben, die normalerweise aus Profilbild-Avataren wie Bored Apes bestehen, oder an Play-to-Earn-Spielen wie Axie Infinity teilzunehmen. Daher verzeichneten NFT-Marktplätze ein enormes monatliches Wachstum des Handelsvolumens, das von Juli bis August um mehr als 900 Prozent stieg und im August ein Allzeithoch von über 3 Milliarden US-Dollar erreichte, von etwas mehr als 300 Millionen US-Dollar im Juli. Das dritte Quartal endete mit dem zweithöchsten Dollarbetrag mit insgesamt 2,8 Milliarden US-Dollar.

Im Mittelpunkt stand das atemberaubende Wachstum des Pokémon-ähnlichen NFT-Gaming-Projekts namens Axie Infinity, das in den letzten 90 Tagen über 800 Millionen US-Dollar Umsatz generierte. Dies ist dreimal so viel wie der Umsatz von Opensea im gleichen Zeitraum. Der AXS-Token verzeichnete in der Woche vom 28. September nicht nur ein Wachstum von 110 Prozent, wodurch das Unternehmen eine höhere Marktkapitalisierung erreichte als herkömmliche Gaming-Unternehmen wie

Ubisoft und T2, sondern auch das höchste Volumen innerhalb des Wachstumssektors mit 2,25 Milliarden US-Dollar an Token-Verkäufen seit seiner Gründung. Auslöser der Rallye waren die Nachrichten über die Pläne, AXS im Wert von 60 Millionen US-Dollar an Early Adopters via eines Airdrops abzusetzen, sowie die Einführung eines Staking-Dienstes, bei dem bereits rund 29 Prozent des zirkulierenden Angebots an den Staking-Smart-Contract gebunden waren.

Der nächste Anwendungsfall im NFT-Bereich wird neben Kunst, Medien und Gaming zweifellos die Musik sein. NFT-Musik wird das Eis zwischen Künstlern und ihren Fans brechen. 3LAU, der amerikanische DJ und Produzent elektronischer Tanzmusik, hat Royal ins Leben gerufen – eine Plattform, auf der Fans in ihre Lieblingsmusiker investieren und ihren potenziellen Erfolg teilen können, indem sie ein Stück ihrer Songs durch Tantiemen besitzen. Dies ist ein Game Changer - das Eigentum ist auf der Blockchain zertifiziert, entfernt Gatekeeper und senkt dadurch die Mietkosten für Künstler. Bisher hatten neben Agenten nur Plattenfirmen dieses Privileg.

Ethereum Killer im Rampenlicht

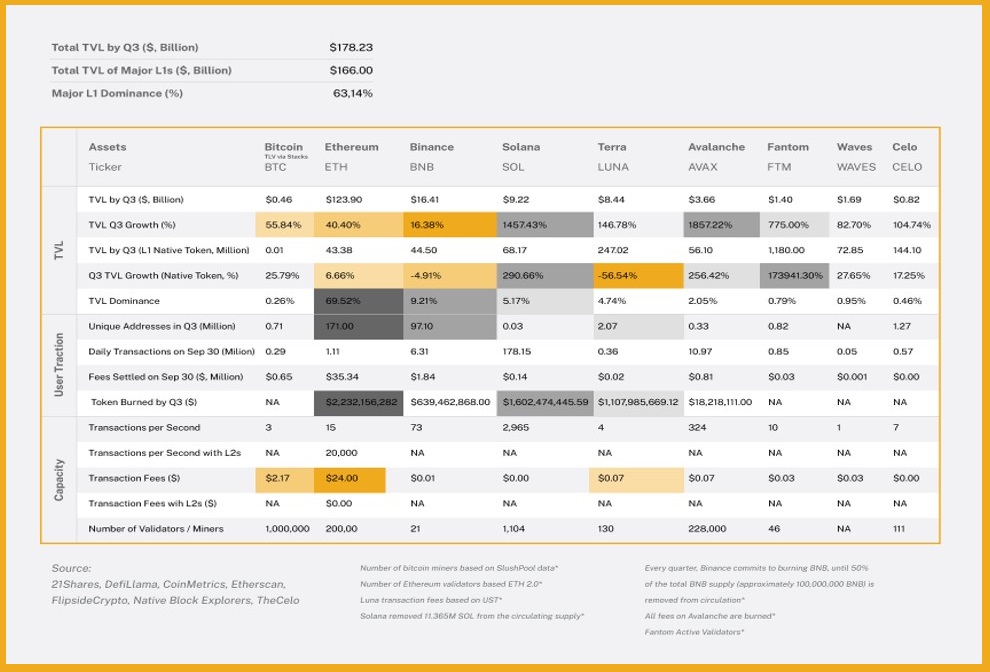

Diese starke Nachfrage machte Ethereum zum Opfer seines eigenen unübertroffenen Erfolgs, der sich in relativ hohen Gasgebühren widerspiegelte, die teilweise durch immer ausgeklügeltere Marktordnungsangriffe und Manipulationen verursacht wurden, die als maximaler extrahierbarer Wert (MEV) bezeichnet werden. Kurz gesagt, das Konzept von MEV beschreibt Bots, die versuchen Benutzern zuvorzukommen, indem sie lukrative Transaktionen nachahmen und höhere Transaktionsgebühren bieten, um ihre Arbitrage-Gelegenheit im Ethereum-Netzwerk von Minern priorisiert zu bekommen. Solche Marktreibungen haben ein starkes Momentum zugunsten der Ethereum-Konkurrenten gebildet und Entwickler dazu veranlasst, andere Netzwerke zu lernen und auf ihnen aufzubauen. Das Wertversprechen bei Solana, Avalanche, Fantom & Co. richtet sich vor allem auf einen höheren Durchsatz und niedrigere Transaktionskosten als bei Ethereum aus. Wichtig ist zu beachten, dass alle diese Blockchains zentralisierter und weniger sicher sind als Ethereum, da sie weniger Validatoren und weniger Kapital zur Sicherung des Netzwerks haben.

Obwohl Dezentralisierung und Sicherheit ein Marathon und kein Sprint sind und daher nicht über Nacht passieren, war der 17-stündige Solana-Ausfall, der durch Trading-Bots verursacht wurde, der Archetyp dafür, wie früh sich diese Ethereum-Konkurrenten in ihrer Entwicklungsphase befinden. Es zeigt, wie wichtig es ist, dass diese modernen Technologien kampferprobt sein müssen und die theoretisch überlegenen Verarbeitungskapazitäten der Blockchain überdacht werden sollten, da 50.000 Transaktionen pro Sekunde nicht ausreichen, wenn das Ziel ist, den Marktanteil von Plattformen wie Nasdaq zu erreichen und über eine Milliarde Nutzer zu integrieren.

Die meisten Dienste, die auf Ethereum-Killern basieren, sind überwiegend Klone und Variationen der nativen Anwendungen von Ethereum wie dezentrale Börsen, Renditeaggregatoren und Kreditplattformen, die dasselbe Playbook implementiert haben, um über Liquiditätsmining-Programme und Airdrops Kapitalzuflüsse durch hohe Renditen anzuregen. Fantom, Avalanche und Celo haben hunderte Millionen Dollar für Liquiditätsprogramme bereitgestellt, um Benutzer von Ethereum in diesem Teilquartal zu locken.

Fantom und CELO wurden durch die Ankündigungen von Anreizprogrammen angespornt, die darauf abzielten, die Benutzerakquise für das wachsende DeFi-Ökosystem zu stimulieren, während wir beobachten, wie die Mainnet-Bereitstellung in den zugrunde liegenden Netzwerken stattfindet. Fantom hofft mehr als nur DeFi-Ökosystembenutzer anzuziehen, während Celo sich darauf konzentriert einen breiteren DeFi-Zugang anzubieten, der auf mobile Benutzer zugeschnitten ist. Dies würde Liquiditätsmining-Programme umfassen, die es den Benutzern ermöglichen, Erträge zu erzielen, während sie mit Smart Contracts interagieren – ähnlich wie bei dem 180-Millionen-Dollar-Programm von Avalanche.

Terra erlebte seinen bisher größten Netzwerkschub mit der Bereitstellung des Colombus-5-Upgrades, das nach einer Abstimmung der Community den Inter-Blockchain-Kommunikationsstandard von Cosmos einführen wird. IBC ermöglicht die Interoperabilität und den Transfer von Assets zwischen Blockchains, was einen zusätzlichen Nutzen für den LUNA-Token ermöglicht, da er in weitreichenden Umgebungen von DeFi-Ökosystemen verwendet werden kann und Mehrwert für Token-Inhaber schafft. Ein weiterer Aspekt des Upgrades betrifft die Tokenomics von LUNA, da der Token nach dem Minting von UST nun direkt verbrannt wird, statt ihn an den Community-Pool zu senden.

Daher hat diese Migration zu Netzwerken außerhalb von Ethereum zu einer beispiellosen Adoption und einem Wachstum des Total Value Locked (TVL) oder des verwalteten Vermögens (AUM) geführt, das von dezentralen Finanzdienstleistungsanwendungen gehalten wird, die auf Ethereum-Alternativen basieren. Andererseits führen diese Liquiditätsschemata nicht zu einer nachhaltigen Benutzertraktion. Forensische Studien unter der Leitung von Nansen zeigen, dass fast 60 Prozent der Benutzer innerhalb von 48 Stunden ihr Kapital für andere Investitionsmöglichkeiten aufwenden, sobald die Rewards sinken. Dies erzeugt einen Verkaufsdruck für die neu vergebenen Token, denen meist ein Vesting-Zeitplan fehlt, um ein langfristiges Engagement zu fördern.

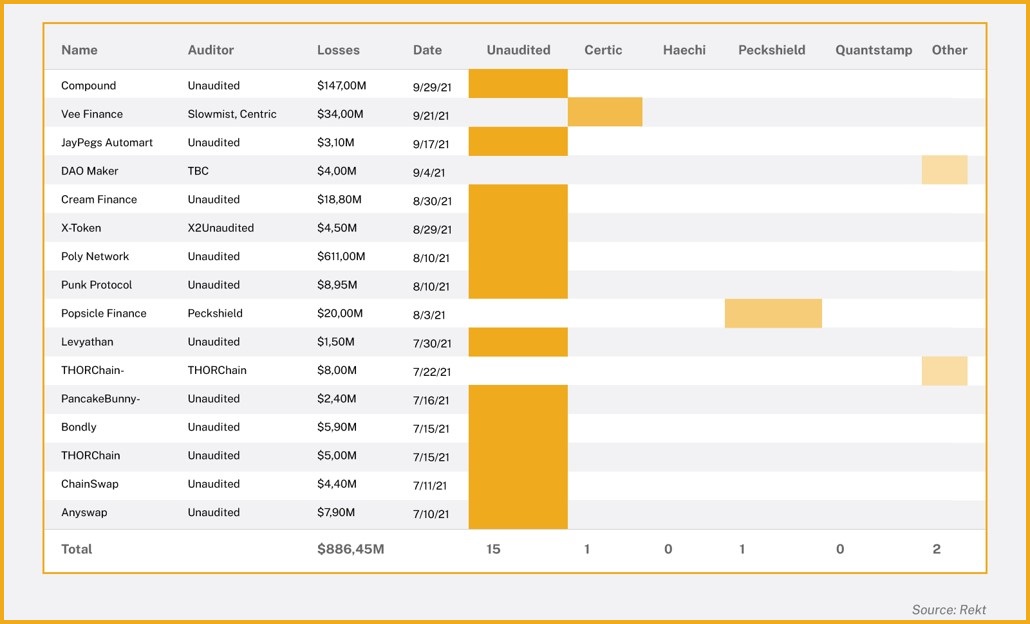

Q3 sah den größten Hack in der DeFi-Geschichte

Der DeFi-Sektor ist nicht immun gegen Hacks – insbesondere, wenn es um ungeprüften Code geht. Das dritte Quartal stellte die größte Menge an Hacks in der Geschichte dar, die insgesamt 886 Millionen US-Dollar betrug und die hauptsächlich von ungeprüften Protokollen stammten. Dies ist ein Beweis dafür, dass wir uns sehr früh im Einführungslebenszyklus von Defi-Protokollen befinden, ähnlich wie in den frühen Jahren der Krypto-Handelsplätze im Jahr 2011. Wichtig ist, dass Projekte ihre Sicherheitsmaßnahmen durch die Einführung von Bug-Bounties oder Tests in Extremzuständen und reale Bedingungen über einen längeren Zeitraum verstärken müssen. Diese überwältigende Zahl ist 2,7-mal höher als das Vorjahreshoch von 319 Millionen US-Dollar im zweiten Quartal. Im Jahr 2021 wurden laut Rekt bisher 1,3 Milliarden US-Dollar an Benutzer- und Protokollgeldern gestohlen. Der bisher größte Hack in der Geschichte mit einem Wert von über 600 Millionen US-Dollar passierte auf dem Poly Network, ein Interoperabilitätsnetzwerk für Handelsaktiva. Der Silberstreif am Horizont ist, dass der Geldfluss leicht zu verfolgen ist, da Blockchains Open Source und leicht überprüfbar sind, um somit die Angreifer zu identifizieren und zusammen mit Strafverfolgungsbehörden zu kontaktieren. Darüber hinaus hat die Krypto-Community alles getan, um diese Protokolle zu unterstützen, und die meisten Hacker haben einen Teil oder die Mehrheit der gestohlenen Gelder zurückgegeben.

Liste aller Hacks im dritten Quartal:

Wir bei 21Shares sind der Ansicht, dass es bei der nächsten Generation von Krypto-Diensten weniger um Nachahmer von Ethereum-basierten Apps sondern um finanzielle Inklusion, missionsorientierte Produkte und Dienstleistungen, gerechte Projektstarts, Betrugsschutz, Hacks und MEV gehen sollte. Auf Anwendungsebene haben wir die Kluft bei der Menschen Kryptodienste auf Grund ihrer Sinnhaftigkeit nutzen noch nicht überwunden, jedoch ist das Innovationstempo beispiellos. Flashbots hat ein Tool namens Flashbots Protect auf den Markt gebracht, um alltägliche Benutzer vor dem Front Running zu schützen, ähnlich wie Dark Pools im traditionellen Finanzwesen. Zeitgleich könnte KlimaDOA den Paradigmenwechsel verkörpern, bei dem Krypto-Netzwerke Teil von Klimalösungen sein könnten. Das Projekt zielt darauf ab, eine durch Real-Life-Assets gedeckte Währung aufzubauen, die CO2-Emissionen ausgleicht und gleichzeitig einen nachhaltigen Kapitalzufluss gewährleistet.

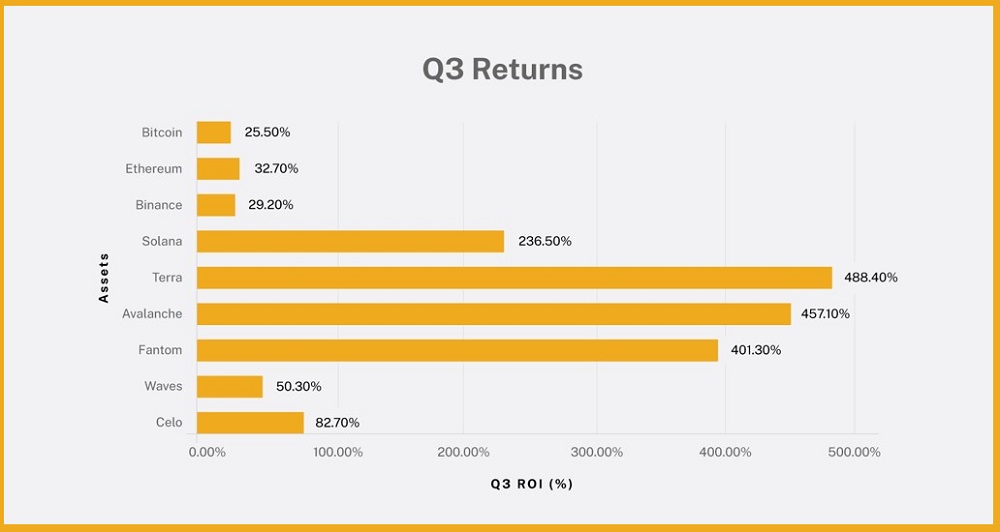

- Top Q3 Gewinner: Terra (488.4 Prozent), Avalanche (457.1 Prozent) und Fantom (401.3 Prozent)

- Top Q3 “Verlierer”: Bitcoin (25.50 Prozent), Binance (29.20 Prozent) und Ethereum (32.70 Prozent)

Das China-Verbot ist der größte Product-Market-Fit für DeFi-Anwendungen und L2s

Am 24. September veröffentlichte die Regierung der People's Bank of China (PBoC) ein Rundschreiben, in dem es heißt, dass Transaktionen im Zusammenhang mit Kryptowährungen auf dem chinesischen Festland als illegale Aktivitäten gelten, während ausländische Kryptodienste für in China ansässige Benutzer verboten sind. Eine Handvoll Krypto-Börsen und andere Dienste haben als Reaktion auf diese Nachricht drastische Maßnahmen ergriffen.

- Der Mining-Pool-Service StarkPool wird seinen Betrieb einstellen.

- Die Krypto-Börsen, Binance und Huobi werden den Zugang für chinesische Benutzer verbieten.

- Der E-Commerce-Riese Alibaba wird den Verkauf von Krypto-Mining-Maschinen auf seiner Website verbieten.

Wir erwarten, dass noch deutlich mehr Kryptodienste chinesischen Nutzern den Zugang verbieten werden. Krypto-Börsen werden China in ihren Nutzungsbedingungen zweifellos zu den verbotenen Standorten hinzufügen. Standorte auf der schwarzen Liste sind Nordkorea, Iran und bei einigen Börsen auch die Vereinigten Staaten - wie in dieser Studie unseres Forschungsteams aus dem letzten Jahr festgestellt wurde. Wie von uns erwartet und drei Tage später auch von TheBlock berichtet, wurden Kryptodienste wie CoinMarketCap, Coingecko und TradingView von Chinas Internet-Firewall blockiert.

Dieses Durchgreifen gegen Krypto-Veranstaltungsorte stellt die wichtigste Werbung für DeFi- und Skalierbarkeitslösungen wie L2s dar, die den Benutzern an Bord zu einer besseren Benutzererfahrung in Bezug auf Transaktionskosten verhelfen. Wir sehen bereits Kapitalzuflüsse in DeFi-Anwendungen, von denen einige ein allzeit-hohes tägliches Handelsvolumen erreichen, wie eine auf StarkEX basierende Derivateplattform, die Futures-Kontrakte ohne Ablaufdatum anbietet, sogenannte Perpetual Swaps, welche von BitMEX entwickelt wurden.

Fazit und Ausblick

Die Nachzügler in den Top 15 nach Marktkapitalisierung waren Polkadot und Cosmos; bei beiden handelt es sich um Interoperabilitätsprotokolle, deren Investitionsszenario bei den Anlegern nicht vollständig angekommen ist. Unser Forschungsteam glaubt jedoch, dass sich das Narrativ ändern wird, da die Ethereum-Konkurrenten weiter wachsen und der Bedarf an Blockchain-Interoperabilität zunehmen wird – insbesondere, wenn Polkadot mit Parachains voraussichtlich ab dem 11. November voll funktionsfähig ist.

Parachains werden auch als „Layer 1s“ (L1) bezeichnet, also Blockchains wie Bitcoin und Ethereum oder Solana, die in der Polkadot-Plattform implementiert und dank der „Relay Chains“ interoperabel werden könnten. Das Polkadot-Design erfordert, dass diese Parachains eine über Community-Abstimmung, auch Crowdloans genannte Auktion gewinnen, um im Polkadot-Ökosystem zu agieren. Der Polkadot-Token, DOT, wird als Währung dienen, die die Community als Kapital einbindet, um für eine bestimmte 'Parachain' zu stimmen.

Die meisten dieser Auktionen wurden zuvor auf Kusama, dem Versuchskaninchen der Polkadot-Blockchain, gestartet, um reale Bedingungen zu testen, bevor sie auf Polkadot implementiert werden. Millionen von Dollar wurden über Crowdloans auf Kusama gesammelt, um eine Blockchain auf der Polkadot-Plattform zu implementieren. Sie können die Liste der Auktionen hier einsehen. Bei 21Shares erwarten wir das gleiche Muster, sobald die Community mit „Ja“ stimmt, um Parachains nächsten Monat auf Polkadot zu starten.

In der Zwischenzeit – da Interoperabilitätsplattformen noch nicht eingeführt wurden – florieren Skalierbarkeitslösungen wie StarkEX, Arbitrum und Optimism, die auch als L2s bezeichnet werden. Sie stiegen im dritten Quartal insgesamt um 592 Prozent, wobei der Gesamtwert auf 2,5 Milliarden US-Dollar geschätzt wird. Der Ausreißer in dieser Kategorie war Arbitrum mit einer überwältigenden Wachstumsrate von 1.547.253,8 Prozent von 92.000 US-Dollar in TVL am 30. Juni auf über eine Milliarde US-Dollar am Ende des dritten Quartals. Es ist wahrscheinlich, dass Skalierbarkeitslösungen mit dieser Adoptionsrate Schritt halten, da mehr Applikationen integriert werden und diese Lösungen mit Upgrades, Optimierungen und einem besseren Zugang zur Krypto-Benutzerbasis wie der bevorstehenden Einführung von StarkNet im Mainnet verbessern.

Kurz gesagt, diese L2s bündeln Transaktionen und wickeln sie zu einem späteren Zeitpunkt im Ethereum-Netzwerk ab. Diese Technik beseitigt die Berechnung und Speicherung innerhalb von Ethereum – und hilft als solche, die Kapazität auf bis zu 20.000 Transaktionen pro Sekunde für ein paar Cent Transaktionsgebühren zu erhöhen, verglichen mit über 30 US-Dollar für eine einfache Token-Übertragung auf Ethereum. Derzeit ist der Durchsatz von Ethereum für komplexe Transaktionen in DeFi auf 15 Transaktionen pro Sekunde begrenzt. In einer Analogie ist Ethereum wie die Fedwire, die Geschäftsbanktransaktionen abwickelt, während L2s die Geschäftsbanken sind, die verbraucherorientierte Dienstleistungen erbringen.

Alles in allem sind dies großartige Neuigkeiten für die gesamte Kryptoindustrie, da sich die Krypto-Infrastruktur in die richtige Richtung entwickelt. Dies würde bedeuten, dass wir im kommenden Jahr endlich mehr Interoperabilität über Blockchains hinweg erleben werden und die Benutzererfahrung um Größenordnungen verbessern wird. Dies wird das volle Potential der nächsten Generation von Internetdiensten freisetzen, die wir bereits in den folgenden Sektoren sehen: Finanzdienstleistungen (DeFi) und Medien, Kunst und Spiele (NFTs).

Eliézer Ndinga ist Co-Leiter des Research-Teams von

21Shares

und liefert Einblicke in die globale Wirtschaft, die Märkte, die

Geopolitik und die langfristige Vermögensallokation - alles, um Kunden

bei der Navigation auf dem Krypto-Asset-Markt zu unterstützen. Als

Venture Capital Associate kann er Erfahrung in der Leitung von

Investitionen in der Seed- und Early-Stage-Phase von Fintech- und

Digital Asset-Startups vorweisen, da er drei Investitionen in Fonds

einbrachte, darunter ein Fintech-Einhorn.

Das in dieser

Pressemitteilung enthaltene Material dient ausschließlich

Informationszwecken. Die 21Shares AG und ihre verbundenen Unternehmen

empfehlen keine Maßnahmen auf der Grundlage dieser Informationen. Das

Material ist nicht als Angebot oder Empfehlung zum Kauf oder Verkauf

eines Wertpapiers, noch als Anlageberatung auszulegen. Darüber hinaus

stellen diese Informationen keine Zusicherung dar, dass die hier

beschriebenen Anlagen für eine Person geeignet oder sinnvoll sind. Die

Wertentwicklung in der Vergangenheit ist kein Indikator für künftige

Kursentwicklungen

This document and the information contained herein are not for

distribution in or into (directly or indirectly) the United States,

Canada, Australia or Japan or any other jurisdiction in which the

distribution or release would be unlawful. This document does not

constitute an offer of securities for sale in or into the United States,

Canada, Australia or Japan. This document does not constitute an offer

to sell, or a solicitation of an offer to purchase, any securities in

the United States. The securities of 21Shares AG to which these

materials relate have not been and will not be registered under the

United States Securities Act of 1933, as amended (the "Securities Act"),

and may not be offered or sold in the United States absent registration

or an applicable exemption from, or in a transaction not subject to,

the registration requirements of the Securities Act. There will not be a

public offering of securities in the United States.This document is

only being distributed to and is only directed at: (i) to investment

professionals falling within Article 19(5) of the Financial Services and

Markets Act 2000 (Financial Promotion) Order 2005 (the "Order"); or

(ii) high net worth entities, and other persons to whom it may lawfully

be communicated, falling within Article 49(2)(a) to (d) of the Order

(all such persons together being referred to as "relevant persons"); or

(iv) persons who fall within Article 43(2) of the Order, including

existing members and creditors of the Company or (v) any other persons

to whom this document can be lawfully distributed in circumstances where

section 21(1) of the FSMA does not apply. The Securities are only

available to, and any invitation, offer or agreement to subscribe,

purchase or otherwise acquire such securities will be engaged in only

with, relevant persons. Any person who is not a relevant person should

not act or rely on this document or any of its contents. In any EEA

Member State (other than the Austria, Belgium, Denmark, Finland, France,

Germany, Great Britain, Ireland, Italy, Luxembourg, Malta, the

Netherlands, Norway, Spain and Sweden) that has implemented the

Prospectus Regulation (EU) 2017/1129, together with any applicable

implementing measures in any Member State, the "Prospectus Regulation")

this communication is only addressed to and is only directed at

qualified investors in that Member State within the meaning of the

Prospectus Regulation. Exclusively for potential investors in Austria,

Belgium, Denmark, Finland, France, Germany, Great Britain, Ireland,

Italy, Luxembourg, Malta, the Netherlands, Norway, Spain and Sweden the

2019 Base Prospectus (EU) is made available on the Issuer’s website

under www.21Shares.com. The approval of the 2019 Base Prospectus (EU)

should not be understood as an endorsement by the SFSA of the securities

offered or admitted to trading on a regulated market. Eligible

potential investors should read the 2019 Base Prospectus (EU) and the

relevant Final Terms before making an investment decision in order to

understand the potential risks associated with the decision to invest in

the securities. You are about to purchase a product that is not simple

and may be difficult to understand. This document is not an offer to

sell or a solicitation of an offer to buy or subscribe for securities of

21Shares AG. Neither this document nor anything contained herein shall

form the basis of, or be relied upon in connection with, any offer or

commitment whatsoever in any jurisdiction. This document constitutes

advertisement within the meaning of the Swiss Financial Services Act and

not a prospectus. Copies of the current Base Prospectus dated 13

November 2020 are available free of charge from the website of the

Issuer. Subject to applicable securities laws, the Base Prospectus and

the final terms of any product mentioned herein can be obtained from

21Shares AG on the website. Copies of this document may not be sent to

jurisdictions, or distributed in or sent from jurisdictions, in which

this is barred or prohibited by law. The information contained herein

does not constitute an offer to sell or the solicitation of an offer to

buy, in any jurisdiction in which such offer or solicitation would be

unlawful prior to registration, exemption from registration or

qualification under the securities laws of any jurisdiction.